6月に届く緑色の封筒──これは労働保険の年度更新に関する重要な通知です。しかし、この手続き、誰がやるべきものなのでしょうか? 税理士? 社労士? 経営者自身? 曖昧な業務の線引きと実務のリアルについて、現場感覚で解説します。

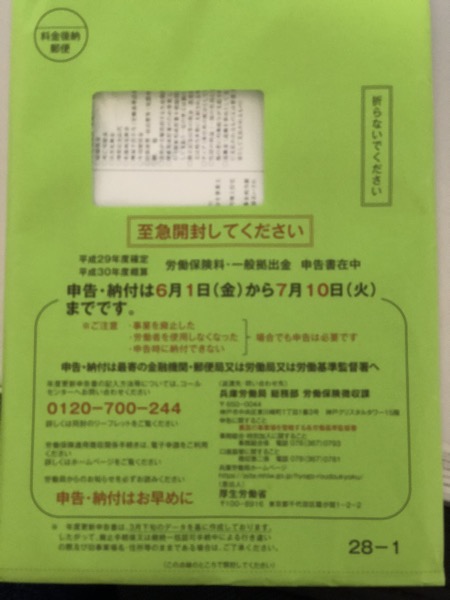

緑色の封筒とは?ー6月に届くのは何の書類?

緑色の封筒は「労働保険の年度更新」の案内です。

封筒見たら一発で分かるので、封筒の色を目立つものにしておくってのはいい考えだと思います。(この時期は、標準報酬月額の定時改定のための書類などもくるのでややこしいですから、わかりやすくするのはいいことだと思います)

緑色の封筒は、オモテに書いてあるとおり期限があり、7/10までです。

余裕を持って送ってくれているようですが、慣れてないと集計に手間取るので、早め早めに対策するのが無難でしょう。

労働保険の年度更新とは

勤務中に怪我したり事故したりしたときのための保険が「労災保険」、失業したりしたときのための保険が「雇用保険」です。

いずれも要件を満たせば加入して、保険料を支払わなければなりません。

まぁ、勤務中に怪我したり事故したりするリスクはどんな仕事でも大なり小なりありますし、失業したりするリスクも誰もが負っているわけですから、支払いを義務にしてみんなで助け合おうって考え方は合理的だと思います。

保険料の支払いがちょうどこの時期なので、4月から3月までの給料等を今の時期に集計して労働保険料を計算します。

誰の仕事? 税理士・社労士・経理の境界線

労働保険は税金とは関係ありませんので、税理士や会計事務所からすれば業務外なのですが、給料データを持っていることもありサービスとしてやっているところもよくあるようです。

(社労士と契約している中小企業は少ないですし、特に自社でできるので契約する価値もないところも多いですから自社でやるか)

税理士としては、やっても感謝されるわけでもなければ創造的な仕事でもないので、やりたくないようですが、クライアントからすると、どの業務が税理士の範疇で、どれがそうでないかの判別がつきにくいのもあるかと。

そういった曖昧な業務分担はお互いに不幸なので、きっちりと明示した契約にしたほうがスッキリするんじゃないかと思います。

実態としてやらざるを得ない

労働保険の年度更新や、標準報酬月額の定時改定など夏のこの時期に作成します。(ボーナスを支払う場合にも、ボーナスにかかる社会保険関係の書類を作成することがあります)

本筋から言えば、このあたりの業務は税理士業務ではないので、原則はしません。

ただ、依頼している専門家が税理士しかいなくて、経理の事務をほとんど丸投げしているような場合にはやらざるを得ない場合が多いでしょう。

これらの手続きは生産性は全くないのですが、手間がかかる上に多少の知識がないと作成しづらい書類を含んでいます。

こういった認識がなく、税理士報酬などを値切ったり、サービスが悪いと言っているクライアントはサービス内容を確認したほうがいいでしょう。(解約しても同条件で受けてくれるところは無いでしょうから)

線引が曖昧な業務は…

税理士・会計事務所からすれば利益率の悪い業務ということになります。ですので、このあたりの業務を契約内容に含んでいない場合もあります。

契約に含まれていないと、顧問料などは安くなります。(もちろん、顧問料は様々な要素を総合的に勘案して決められますので、これだけが決定要因ではありませんが)

顧問料が安いのだから、「こういった線引の曖昧な業務は自分でしてね」って言い分でしょう。

結局、「カネに係る話は何でも税理士に相談」ってスタンスが普通の感覚かもしれませんが、カネに関わる話でも税理士の担当外があるってことなんですよね。(この辺りがこじれると、誰かが不幸になります。)

ことあるたびに説明はするのですが、年に一度のことが多いので通じてないこともあります(笑)

高いか安いかは「業務内容」をよく見て

ですから、うちの場合にはそれらも含めたフィーを頂いてるのですが(お客さんによっては、これらの業務を契約外としてますが)、顧問料高い安いの判断は金額だけでなくどんな業務をしてもらうかアドバイスを貰えるかってのも考えたほうがいいかもしれませんね。

逆に言えば、税理士側からすれば税務だけの知識でなく労務などの基本的なことも(専門的なことは専門家に振りますが)身につけている必要があるのでしょうね。

まとめ

・曖昧な業務ほど契約と説明が重要

→誤解したままだと、お互いに不幸

・クライアントの満足度と、税理士事務所の健全経営の両立には、業務範囲の可視化が不可欠