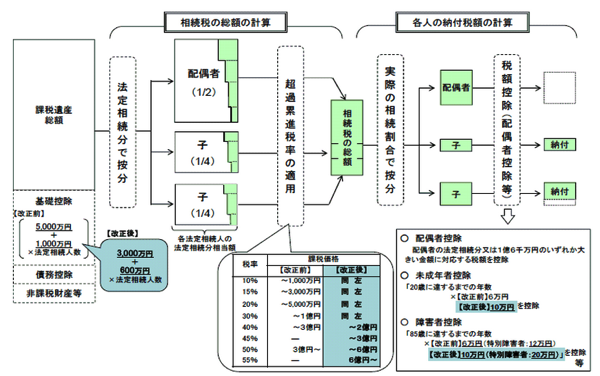

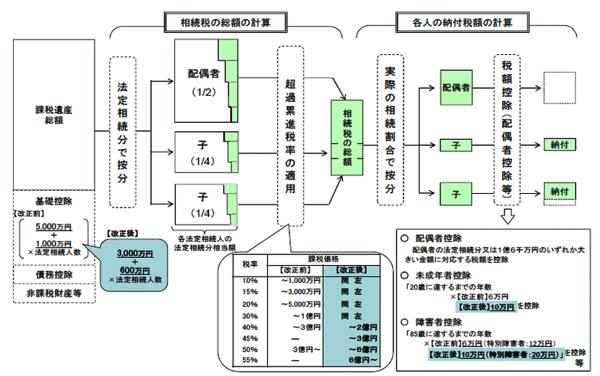

相続税の仕組みは大きく3段階に分かれています。3つの工程を経て、財産を取得した人が納める税額が算定されることになります。

まず課税される額を計算

相続等で財産を取得する人は複数いることが多いです。

それぞれの人がどのような財産を取得したか確認し、その金額を集計します。それぞれの人が取得した財産額(借金等の債務があれば差引くことも出来ます)を課税価格といいます。

課税価格とはそれぞれの人が取得した税金のかかる財産の合計額のことです。

課税価格から「相続税の総額」を計算

それぞれの人の税金がかかる財産額の合計(課税価格)が分かると、その課税価格の全員分を合算します。

合算したうえで基礎控除(※)を差引き、法定相続人が法定相続分で借り取得したとした場合の取り分を考えます。そして、この取り分に超過累進税率を適用して、税額を算出します。仮計算した各人別の税額を合算すると、「相続税の総額」が求められます。

(※)基礎控除額を超える部分の金額にのみ相続税がかかります。基礎控除額未満だと相続税は支払わなくてもよいこととなります。(上の図は平成27年〜の計算になってますが、考え方は同じです)

なぜ、全員分の課税価格をいったん合算したうえで法定相続分で仮計算するのかというと、似たような家族構成で似たような財産取得額だと同じような税額にならないと不公平だからです。

ここでいう法定相続人とは、「相続の放棄があった場合にはそれを無視した相続人」のことです。税金を計算するうえでは、公平性が重要ですので、公平性を維持するために「相続の放棄」という「意思」を排除します。

財産取得者の「意思」を排除すれば、税金の計算から不確定要素が無くなるので「似たような家族構成で似たような財産取得額だと同じような税額」になります。

相続税の総額を各人に配分

最後の工程で、先ほどの「相続税の総額」を各人の取得した財産額の比率で按分します。按分したものを「算出相続税額」といいます。

あとは、これに各種の税額控除等を加味してあげると「納付税額」が求められます。この納付税額が、財産を取得された方々が納めるべき相続税です。

まとめ

①まず各人の課税される財産額を求める(課税価格)

②①を合算し法定相続人が法定相続分で取得したものとして全体の税額を求める「相続税の増額」

③②を各人の取得した財産額の比率で按分し、税額控除等を差引く(納付税額)

このように相続税は3つの複雑な工程を経て計算されます。

相続税は、

①課税される財産がどのくらいあるのか

②家族構成

③誰がどのくらいの財産を取得しているのか

で、異なってきます。上記が明確になっていれば相談や相続税額の試算もスムーズにいきます。