相続税と所得税は密接な関係にあるので、とりわけ不動産オーナーなどの相続税対策を考える場合には、所得税も考慮に入れなければならない場合も多いです。

相続税と所得税の関係

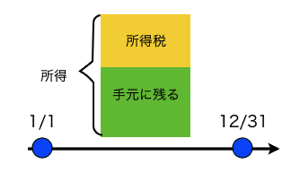

所得税は個人の儲け(所得)にかかる税金です。 個人事業主であれば事業所得、サラリーマンなどは給与所得、不動産オーナーは不動産所得といった具合に所得の種類は変わりますが最終的には所得税が課税されます。所得税は儲けに対して課税されるわけですが、期間を区切らないと計算ができないので1月1日から12月31日までを一つの計算単位として税金を計算して納めます。

ところで所得税では、医療費控除や生命保険料控除などのいわゆる所得控除と呼ばれる制度があります。これは、所得から生活費を捻出しなければならないことを考慮して一定額を税金が掛からないように配慮しているのですが、実は全く税金がかからないというわけでもありません。

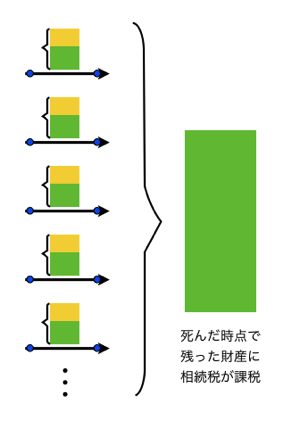

各年に所得税が課税された後の所得(儲け)はお金や財産などに形を変えて、各個人の手元に残ります。 それらをまとめて精算するのが相続税です。

相続税対策だけやっても…

昨今の相続税への関心の高まりから、相続税対策をしなければとお考えの方も多いようです。

日本では諸外国に比して相続税の負担が重いため、相続税対策イコール財産を残すことに直結します。ですから、「相続税対策をしなければ」 というお考えは非常に正しいものといえるでしょう。

ただし、相続税対策は相続税だけを考えれば良いというものではありません。

上の図でも見たように、所得税が課税されて残った財産に対して死亡の際にまとめて相続税が課税されるという仕組みですから、所得税と相続税を両面から考える必要があります。誤った相続税対策をしてしまったために、子供や孫の所得税が多額になり悩まされるというケースもあります。(逆に、所得税の負担を減らそうとすれば、財産はたくさん残りますから相続税で苦しむこともあります)

両方をシュミレーションして

企業のオーナーや不動産オーナーなどの方は、高額な所得税に悩んでおられることが多いですが、所得税の対策を考えるときには並行して相続税も考慮する必要があります。(逆のパターン、相続対策に挿して所得税も平行して考慮することも勿論です)

一般的には、高齢の方は所得税対策よりも相続税対策を重視し、若い方は相続税対策よりも所得税対策を重視したほうが有利だと言われています。対策を行うことによる所得税と相続税の軽減額を比較して慎重に対策を行っていくことになります。

相続税対策は様々な媒体で取り上げられる機会が多いですが、所得税対策はなかなか目にする機会が少ないので 、弊社のような所得税専門の税理士などに紹介するのがよいかもしれませんね。(って宣伝かって言うツッコミはお許し下さい(笑))