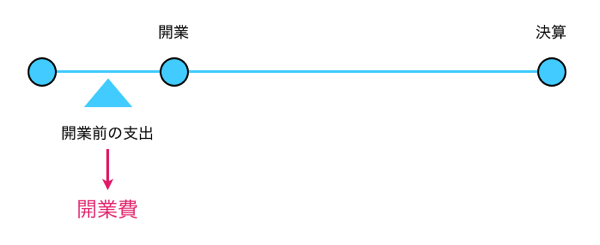

個人事業であれ、法人であれ、開業する前にいろいろと支出がありますが、これらの領収書も捨てずに保管しておきましょう。

開業前の支出も経費になる

個人事業の場合にも、個人事業を始めるまでにした支出は「開業費」になります。

法人の場合にも、会社を設立してから営業を開始するまで間の支出は「開業費」となります。(会社を設立するまでの支出は、創立費といいますが、考え方は同じです)

開業費については、税金を計算する上で費用にできますので、たくさんあるにこしたことはないですよね。

ですから、事業を始める前の支出であっても、「事業」に関する支出であれば領収書などを保存しておくようにしましょう。

開業費の具体例

次のようなものが具体例です。

・仕事用の物品の購入費

・事業に関する書籍の購入費

・印鑑や名刺の作成費

・業務案内や広告用チラシなどの作成費

・調査代や資料代、セミナー参加費など

・事業に関係のある接待代(飲食、手土産など)

・準備活動に要した交通費

・事務所経費(賃貸料、水道光熱費他)など

・免許業種の許認可取得費用

ただし、事務所や店舗などの敷金・保証金や備品・自動車などの資産は開業費とならず、資産として計上し減価償却しますので注意が必要です。(簡単な目安として、単発の支出ではなく、長期的に事業に利用するものは資産ということです。判断に迷った場合には、税理士に相談しましょう)

その他注意点

開業費の償却、つまり費用化は少し特殊です。

任意償却といって、いつでも費用化していいこととなっています。(税務的には、任意消却と均等償却の選択になるのですが、簡単に考えるといつでも償却(費用化)できるということです)

(参考)償却期間経過後における開業費の任意償却|所得税目次一覧|国税庁

あと、法人で事業をしたり、ある程度の規模で事業をする場合には忘れることはないと思いますが、サラリーマンの方が副業的に不動産投資を始めた場合などに「開業届」の提出を忘れないようにしましょう。

開業届の提出忘れ自体にペナルティはないのですが、そのまま白色申告になってしまうと、税務上の特典を受けられません。(何事もはじめが肝心です)

(参考)青色申告して節税