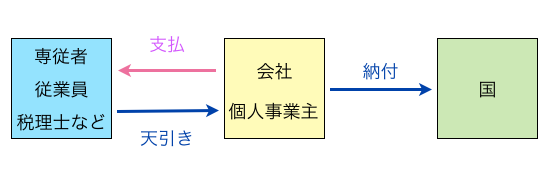

従業員に給料を支払ったときだけでなく、税理士報酬などを支払ったときにも源泉徴収が必要になります。

源泉徴収の対象となる場合

基本的には、支払先が個人か法人かで取り扱いが異なり、個人の場合に源泉徴収が必要となります。

よくあるのは、税理士・公認会計士・弁護士・社会保険労務士などに支払う報酬です。中小企業や個人事業主で馴染みがあるのは税理士でしょうか。

税理士の場合、「支払を受ける税理士」が個人で事業をしていれば源泉徴収が必要ですが、税理士法人であれば源泉徴収は不要です。

何だかややこしいですが、支払先が個人か法人かで取り扱いが異なります。

源泉徴収税額

税理士などの報酬については、

支払額×10.21%

(一回の支払が100万円を超える場合には、超える部分については20.42%)

を源泉徴収します。

チョット前までは、10%(一定の部分は20%)だったのですが、復興特別所得税の影響で端数が出てます。

ちなみに、似たような職業で司法書士や土地家屋調査士がありますが、これらの者に対する源泉徴収は上記と少し異なります。

司法書士・土地家屋調査士に対する源泉徴収は

(支払額−10,000円)×10.21%

となります。支払額から一万円を引いた後、税率をかけます。

その他注意事項

謝礼・研究費・取材費・車代などの名目で支払っていても、その実態が報酬等と変わらなければ源泉徴収の対象となります。しかし、報酬等の支払者が交通機関などへ直接、通常必要な範囲の交通費や宿泊費を支払った場合には、報酬等に含めなくてもよいこととなっています。

金銭だけでなく、品物で支払う場合にも源泉徴収の対象になります。

請求書などにおいて、消費税等の金額が明確に区分されていない場合には、消費税を含めた総額が源泉徴収の対象となります。一方、消費税等の金額を明確に区分している場合には、「請求総額−消費税等の額」が源泉徴収の対象となる支払額です。

計算の結果、1円未満の端数が出た場合には切捨てです。