決算書の中でも特に基本となるのが「損益計算書」と「貸借対照表」です。

名前は聞いたことがあっても、その役割や見方を正しく理解している人は意外と少ないかもしれません。

本記事では、損益計算書と貸借対照表の違いや、それぞれにどんな情報が書かれているのかを解説します。

財務の基礎力を高めたい方、会計の全体像を押さえておきたい方は、ぜひご一読ください。

損益とは?「利益」と「損失」の基本的な意味と使い方

損益とは「損」と「益」、つまり損しているのか得しているのかです。

損益計算書でプラスの数字が出ていれば儲かっているということになりますし、マイナスの数字が出ていれば儲かっていないということです。

損益は「一定の期間」にわたって計算します。会社はいつまでも続いていくので、期間ごとに区切らなければならないのです。

通常は一年単位で計算をします。つまり損益計算書は、書類に記された期間(通常は一年間)にどのくらい儲かったのか、損したのかを記した書類ということになります。

利益の内訳を読み解く|何から利益が出ているか?

会社が儲かっていたとして、どのような活動から儲かっているのかが分かれば、損益計算書はもっと便利です。

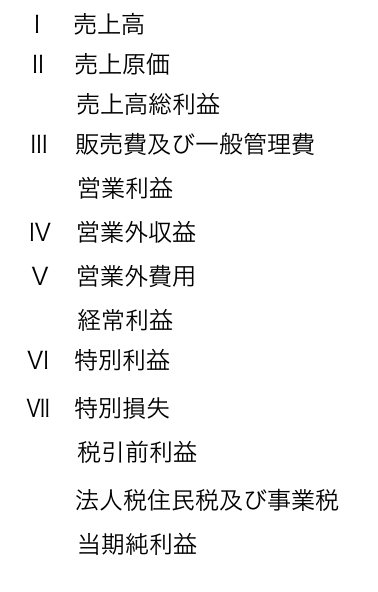

そこで、損益計算書は利益を分解して記載されています。

これによって、「本業は不調だったけれど財テクなどで補った」とか「本業は好調だったけれど災害などで被害を受けた」といったことが分析できます。

営業利益とは?本業からのもうけをどう見るか

売上高から売上原価を引くと、売上総利益(粗利益。一般的には粗利・「あらり」といわれているもの)が算出されます。

売上高はその企業の努力の成果、売上原価は成果を得る為の犠牲といわれています。例えば50円で買ったものを100円で売れば、100円という成果を得るために50円を犠牲にしたことになり、100円が売上高、50円が売上原価、差額の50円が売上総利益です。

売上総利益は最も根本的な利益と言えます。

売上総利益から、販売費及び一般管理費(本業にかかった経費)を差し引くと、営業利益が算出されます。これは、企業が本業である営業活動からいくら利益を出しているかを表します。

営業という小難しい言葉を使っていますが、営業=本業といいかえれば本業に関わる利益ですので、営業利益から「会社の本業」が好調なのかがわかります。

営業利益=本業の利益

経常利益とは?企業の実力を表す指標の見方

営業利益から、利息の受け取り支払い等の営業外利益・営業外費用をそれぞれ加算・減算すれば、企業の正常な収益力である経常利益が算出されます。

会社が活動すると、本業だけでなく余剰資金を運用したり、お金の工面のための活動をしたりします。

そのような本業以外の活動で、会社が通常に活動したときに行われるものを加味した利益が経常利益です。

会社が普通に稼働していれば(正常な状態)、得られる利益です。言い換えれば、会社の「正味」の実力が反映されています。

したがって、損益計算書にいくつか記載されている利益のうち最も重視されるものとなります。

会社が普通に稼働しているということのなかには、利息をしっかり払っているということも考慮しています。(お金を借りると利息を支払わなければならないですが、支払った利息は経常利益に反映されます。)

経常利益がしっかり出ているということは、利息を払っても利益が出る。銀行からすれば、利息をしっかり払ってくれる会社と言えるでしょう。経常利益が赤字だと、銀行からお金を借りるハードルは高くなります。

経常利益=企業の実力(本業の利益+本業以外の利益)

当期純利益とは?臨時損益も含まれる理由

損益計算書の最後、一番目立つところにある当期純利益ですが、これは特別損益(特別利益・特別損失)を考慮した後の利益です。特別損益とは、毎期毎期計上されるような経常的なものではなく、異常な項目や臨時的な項目となります。

例えば、特別利益で代表的なものとして「固定資産売却益」があります。固定資産は事業のために使う資産ですが、頻繁に売却したりするものではありません。あくまで、臨時的なものです。

先に述べた、災害に係る損失も異常な項目なので、ここに反映されます。異常あるいは臨時的な内容もすべて考慮した利益が、当期純利益というわけです。

ちなみに、法人税などは会社の利益に対してかかるので、税金もここで差し引かれています。

当期純利益=経常利益に臨時的な要素を考慮したもの

貸借対照表とは?資産・負債・純資産の意味と構造

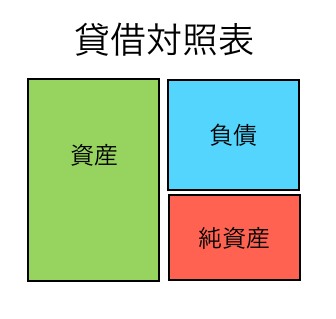

取引には2つの側面があって、ものを買うと買ったものは手に入り手元に残りますが、そのために支払ったお金は減ります。

このうち、損失や利益を表すものが損益計算書に集計され、損失や利益でなくお金などの財産や借金などの負債が集計されるのが貸借対照表です。

負債と純資産|お金の調達方法を読み解く

貸借対照表の右側に表されている負債と純資産はそれぞれお金の調達方法を表しています。

他人から調達してきて、返さなければならないものが負債、株主から調達してきて、返さなくていい元手が純資産(資本金)です。

近年では、お金を支払わなければならない義務ともいえるでしょう。

負債=返済が必要、純資産=返済が不要

資産とは?お金の使い道と資産の中身を整理するか

貸借対照表の左側に表されています。

調達してきたお金をどのようなカタチで運用しているのかを示しているのが資産です。

お金に換わりやすいものから順に並んでいますので、上にあるものほどお金に換わりやすいです。

調達したお金を様々な形で運用し、それによって更に大きなお金を得るわけですから、資産とはお金をもたらすものともいえます。

資産=お金の運用状況

資産・負債の分類とは?流動・固定・繰延の基本

ちなみに資産は「流動資産」「固定資産」「繰延資産」に分類され、負債も「流動負債」「固定負債」に分類されます。

難しいので、ザックリとまとめますと…

流動資産→換金が容易、あるいは短期的に現金化が可能なもの

固定資産→現金化が難しい、あるいは長期的な利用を目的として所有するもの

繰延資産→過去に支払った特殊な経費

流動負債→短期的に支払わなければならないもの

固定負債→長期的に支払わなければならないもの

繰越利益剰余金とは?純資産と過去の利益の関係

純資産は資本金と利益剰余金の2つに大きく分かれます。

損益計算書で計算した利益は、純資産のうち繰越利益剰余金に入れられます。

簡単に言えば、資本金=元手、利益剰余金=過去の儲けの累積となります。なので、元手とかこの儲けの累積の合計である純資産は会社の価値を表しているとも言えます。

ちなみに、純資産とか資本金というのは単なる概念です。

たまに、資本金というお金が金庫に眠っているみたいな勘違いがありますが、会社の立ち上げに要した(※)元手が資本金というだけです。(あとから資本金は増やすことができます。いわゆる増資です)

また、純資産も資産と負債の差額です。お金をもたらすものと、お金を払わなければならない義務の差額ですから、要するに会社の価値です。

繰越利益剰余金=過去の儲けの累積

貸借対照表と損益計算書、どちらを重視すべきか?

ひと昔前までは圧倒的に損益計算書が重要視されてました。

それは、会社の儲ける力が株主や銀行の一番の関心事だったからです。利益が出ている会社がいい会社であるという考え方ですね。

それに最近では、儲ける力よりも会社にいったい今どれだけの価値があるのかが重要視されるようになってきました。株主や銀行の関心が、利益から会社の価値に変化したわけです。

ただ、貸借対照表(会社の価値)と損益計算書(儲ける力)は車の両輪のようなものですから、どちらかだけを重視してもダメです。車の片側だけの車輪が進んでも、もう片方が進まなければ同じところを回るだけで前進しません。

会社の価値が高くても、儲ける力が落ちていれば、ゆくゆくは価値も下がってゆくでしょう。会社の価値が低くても、儲ける力があれば、徐々に価値も上がってくるはずです。

ですから、究極的にはどちらもバランスよく見ることが重要になります。

近年は貸借対照表重視だが、バランスよく

決算書をどう活かすか?自社の現状把握と経営判断

貸借対照表、損益計算書は決算の際に作成します。これらをもとに税金の申告書も作成します。

税理士のサポートを受けている場合、決算後に納品されるでしょうから、その際に見ておくといいでしょう。

自社がどのような状況か知るということから、方針や対策が立てられます。経営者の方が思っている(なんとなく頭の中にある数値と、貸借対照表及び損益計算書に表れてくる数値はズレが有ることがほとんどです。

経理や会計に精通していないと、そのズレを考慮するのが難しいので、決算のタイミングは定期的にきますからその際には確認しておくことをおすすめします。