確定申告が始まりますが、確定申告書には支払った保険料を記載する欄があります。保険料を払いすぎるている人は、確定申告書から考える合理的なお金の配分を検討してはいかがでしょう。

確定申告書はお金の流れが見える

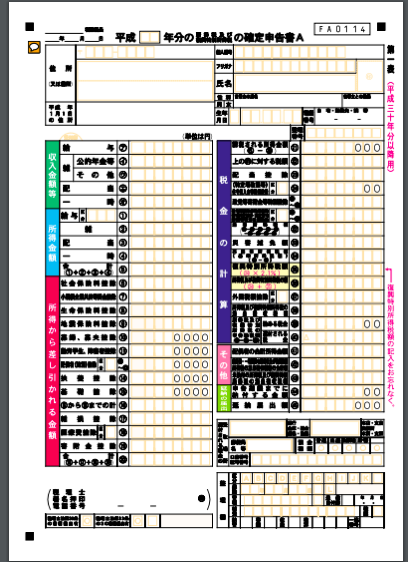

確定申告書はお金の流れ、その人がどのようにお金を稼いで(調達してきて)どのように使っているかが見えます。

お金の扱い方は、その人の考え方が最もよく出るところでもありますので、その人の考え方もわかります。

個人のお金ですから、どのように使っても問題ないわけですが、勿体無いなという使い方も結構よく見受けられます。

保険料使いすぎでは

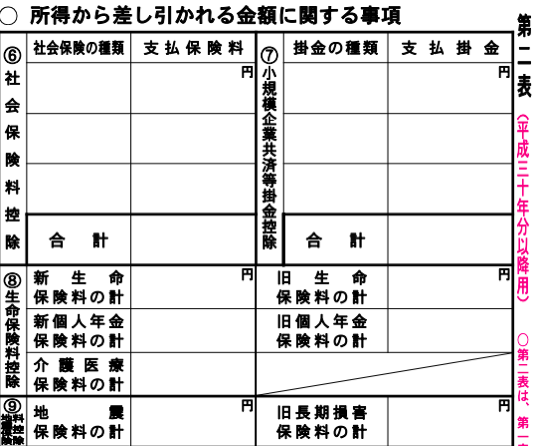

確定申告書の2枚めには、保険料を記載する欄がありますので、ここを見れば知らはった保険料がどのくらいか確認できます。(年末調整などで処理済みの場合には源泉徴収票になりますが)

なぜ保険料を記載するかといえば、一定の保険料は税金を計算する上で所得から控除(差し引くこと)ができるからです。

契約の種類などにもよりますが、控除できる保険料には上限があり、それより多く支払っても税金を計算する上でのメリットは何もありません。

そもそも、保険は万が一に備えるためのものですから、万が一のことが起こらず税金の控除もないとすれば単にお金を捨てているだけです。

保険の意義がないというつもりはありませんし、保険は必要なのですが、かけ過ぎな人が多いです。税金の控除がないということは、言い換えれば、その部分は(少なくとも税金の仕組みを考えた人からすれば)無駄ということです。

保険料はどのくらいが適正なのか(手取り年収の○%というのはあまり参考になりません)は議論の分かれるところですが、先述したように税控除がない部分を多額に払っているのであれば、適正でない可能性は高いのではないでしょうか)

心理的な補正がかかっているだけで合理的ではない

実際、保険料を支払う金額を減らし、その分を貯金などに回しておいたほうが有利だというデータもあるようです。

事故とか病気とかで保険金をもらうときに、人間は得したという感覚になるそうです。単に今まで払ってきた保険料のうち一定額が返ってきただけなのですが。

事故とか病気の際に保険金でなく、貯金を取り崩すと損した気分になる…

実際は保険料の無駄になった部分があるので、損はしてないのにそう感じるというのは心理的な補正がかかっているということでしょう。(行動経済学でも似たような論点はあります)

健康保険や年金も保険

確定申告書には、健康保険や年金などの支払額を記す欄もあります。

社会保険料控除という欄に記載するのですが、これらも広い意味で「保険」です。

病院に行ったときに治療費などを一定金額負担する健康保険、年齢を重ねてリタイアしたあと受け取る年金。これらの支払額も、「健康保険料」「年金保険料」という名前で呼ぶこともあります。

日本では、国民皆保険といって健康保険と年金保険には誰であっても加入しなければなりません。加入すれば当然のことながら、種類は違えど保険料を支払います。

ですので、病気や怪我をしたときにも一定の保険(保障)があるわけです。

そう考えると、生命保険にだけ頼っているわけでもありませんし、生命保険に過剰にお金をかけるというのもアンバランスです。

将来に備えるなら

先程の画像・社会保険料控除とある右隣りに「小規模企業共済等掛金控除」という欄があります。

小規模企業共済とは、主に自営業を営んでいる人向けの退職金積立制度です。自営業の人が将来に備えて現役のうちから掛け金をかけ、引退時に退職金という形でお金を受け取るのです。

健康保険料や年金保険料などと同じように、小規模企業共済の掛金は公的な性格を帯びているので、確定申告(=所得税の金額を決める)の際には、差し引くことができる(生命保険料は一定額が上限なのに対し、小規模企業共済の掛金は全額控除できる)のです。

以前は、自営業者の人向けでしかなかった小規模企業共済等掛金控除ですが、近年はiDeCoで注目されています。

iDeCoは個人型確定拠出年金ともいわれ、小規模企業共済と似たような制度です。(現在では自営業に限らず多くの人がiDeCoに加入できます)

すなわち、現役のうちから一定の掛金を支払い、将来の年金を準備するためのものです。そして掛金は所得から差し引くことができます。

バランス良く支出

いわゆる生命保険料でお金を払いすぎている場合は、まず払いすぎているお金をためて貯金するなり、他の部分へ支出を回すなりしたほうが「合理的な配分」です。

確定申告書に、記載欄が設けられているということは国の考えとしては、iDeCoなども保険料と同じく重要だと考えいているということですし、

保険金をもらうことは誰にでもあるわけではありません(しかも高額な医療費などは健康保険などでカバーできる)が、誰もが年齢を重ね、そして多かれ少なかれ年金のお世話になるのですから。

もし、小規模企業共済等掛金控除の欄が空欄ならばバランスよく金額を配置するということも考えてみていいかも知れません。少なくとも税金を計算する上では、生命保険料を払いすぎるより遥かに合理的です。

住宅ローンの繰上償還も有効

生命保険料を払いすぎている場合、それを止めてiDeCoなどに振り分ける以外に有効なお金の使い方としては、住宅ローンの繰上償還です。

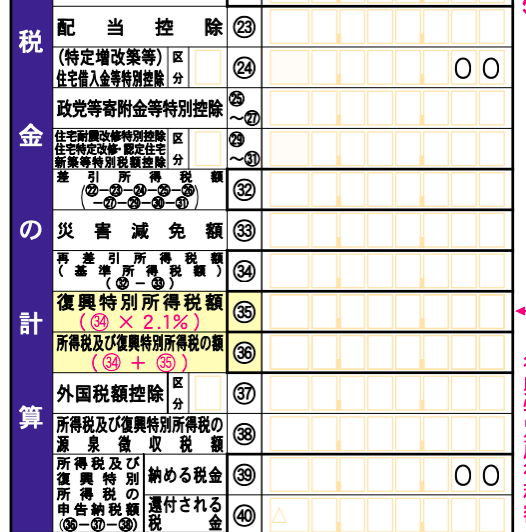

確定申告の際に、住宅ローン控除(正式には住宅借入金等特別控除、住宅ローン残高のうち一定率を乗じた金額を税金から控除できる)を利用する人は相当数います。

住宅ローン控除は、適用できる年数に上限があります。もちろん、上限となる年数いっぱいまで利用したほうがいいのですが

上限となる年数(家に住み始めた年によって、住宅ローン控除を受けられる年数や金額は違う)を超えてローンを抱えていても無駄です。

利息も勿体無い。

生命保険料を払いすぎている場合には、その払いすぎている部分を住宅ローンの繰上償還(住宅ローンを前倒しで返済すること)に充ててみては?

繰上償還すれば、ローン金利分のお金を運用しているのと実質的な経済効果は変わりません。

保険や定期預金で運用するより遥かに率がいい。

繰上償還するために、手元の預貯金が薄くなるというのは本末転倒ですが、あるかないかわからない保険金(しかも利率も低い)より、確実にある借金を減らす(しかも利率が高い)ほうが合理的です。

まとめ

確定申告書には、その念のうちに支払った保険料などの金額が記されていますが、バランスの悪い支出となっている場合も散見されます。

日本人は保険が大好きなので、特に生命保険料を払いすぎている場合も少なくないので、払いすぎている保険料は、iDeCoや住宅ローンの繰上償還なども検討してみるのも合理的です。