「住宅ローン借り過ぎでないか?」「本当に返せるのだろうか?」

という悩みは、住宅ローンの設定に意図が込められていないこと・戦略の無さに起因します。

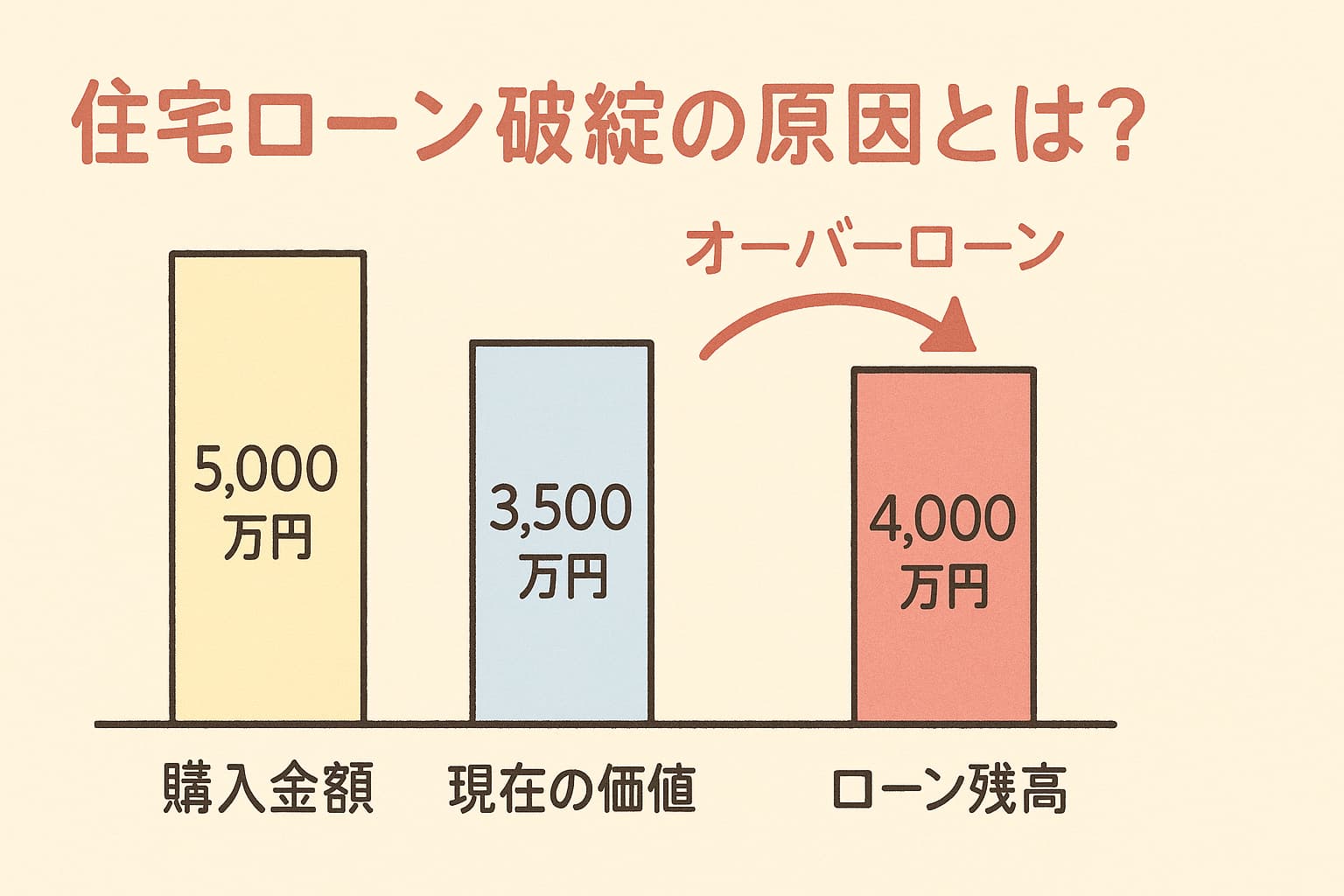

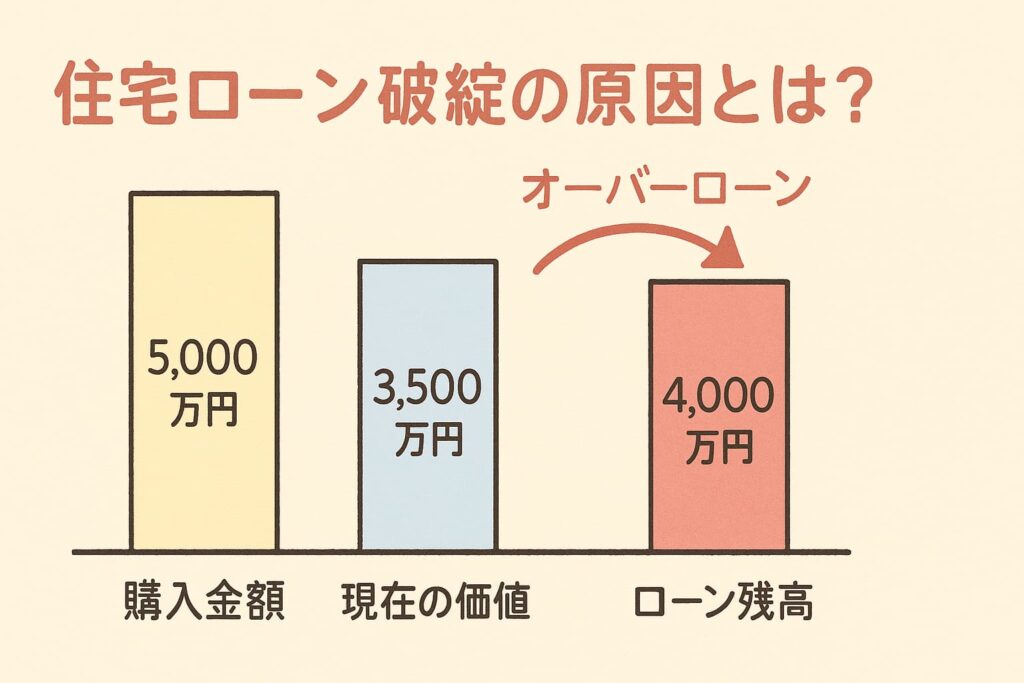

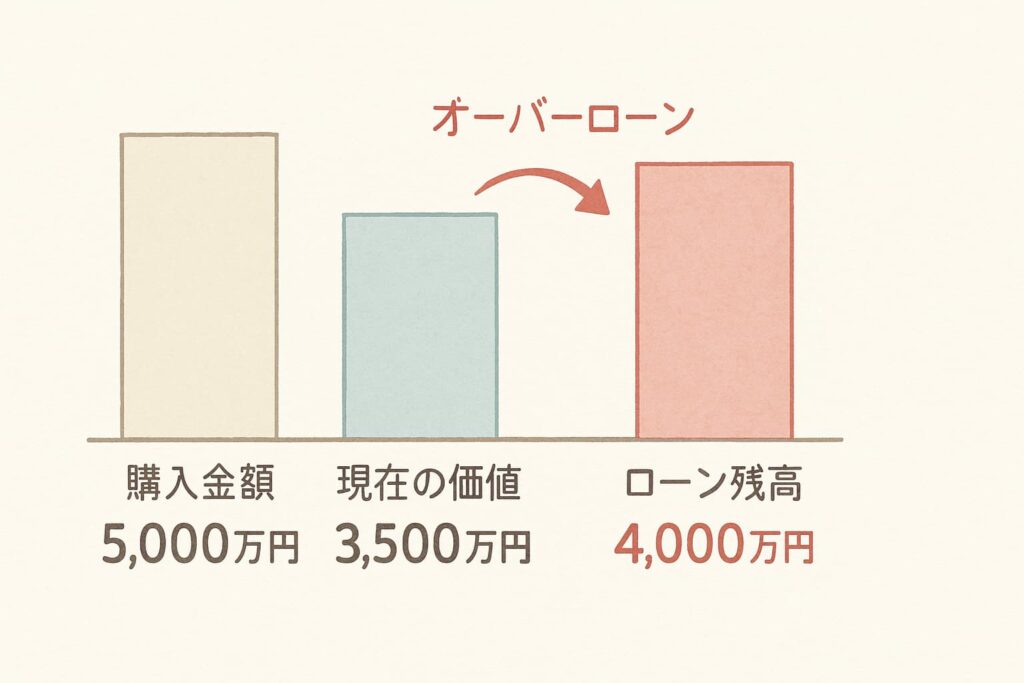

住宅ローン残高よりも物件価値が小さいと、物件を売却しても住宅ローンが残ってしまい、家計が破綻するリスクが大きくなります。

このような状態をオーバーローンといいますが、オーバーローンを避けさえすれば、かなりの確率で、住宅ローンの心配は杞憂となります。

ここでは、オーバーローンとならない住宅ローンの設計・戦略を解説します。

この記事は共働き夫婦の資産形成をテーマにしたシリーズの一部です。

全体像をおさえてから読み進めたい方はこちらの記事を先にどうぞ

住宅ローンで失敗しやすい原因「オーバーローン」とは?

物件の価値<ローン残高

住宅ローンに関するリスクを軽減するには、オーバーローンを避けることが必須です。

例えば、5,000万円で購入したマンションが数年後に3,500万円に下落、

それでもローン残債は4,000万円残っている。マンションを売却したとしても、ローンが残ってしまう状態、これが「オーバーローン」です。

売却してもローンが残る

収入が激減したため自宅を手放さざるを得なくなったときに、オーバーローンだと自宅の売却代金をすべて住宅ローン返済に当てたとしても、まだ住宅ローンが残ってしまいます。

収入が激減したのに、住宅ローンが残るうえに、自宅はないですから、家賃も必要になる。かなりハードモードです。

減価しない土地に「住宅ローン」を設定する

物件の価値を測定するのは不可能

オーバーローンを避けるためには、物件の価値を測定し、それよりもローン残高を少なくすれば良いのですが、一般的には、かなり困難です。

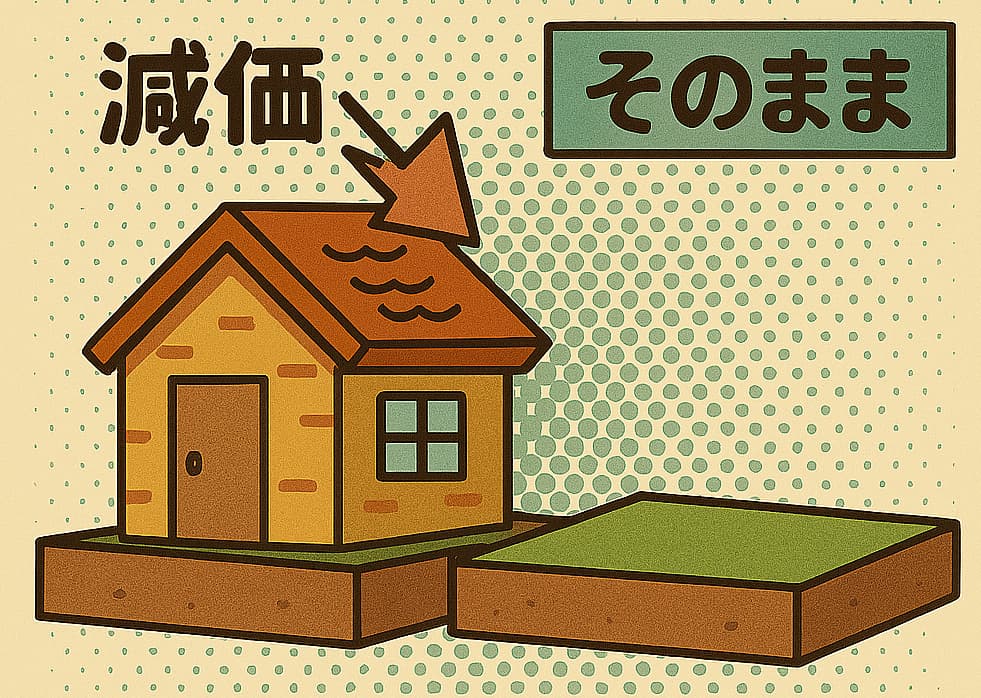

そこで、建物と土地の価値の特性に注目します。建物は『減価』しますが、土地は『減価』しません。(減価とは価値が減るという意味)

会計的には建物は減価償却しますが、土地は価値が減らないため減価償却しません。

価値が減少する建物は頭金で

ですから、「頭金で建物部分を賄う」と、理論上はオーバーローンになる可能性は低い。

従って、住宅ローン戦略として当ブログが提唱するスタンスは、頭金で建物部分を賄う、です。

これにより、住宅ローンは返済した分だけ確実に減少しますが、土地の価値は減らないから、返済が進めば進むほど、オーバーローンにならないし、資産形成が進むという理屈です。

マンションはどうする?

マンションは土地比率が極めて小さい

マンションは土地持分が極めて小さいですから、オーバーローンを防ぐのに建物部分を頭金で補うというのは現実的でありません。

そこでマンションの場合は、比率で考えれば良いでしょう。筆者の計算では、戸建ての場合、建物と土地の比率は概ね1:2に近い割合になります。あくまで一般的な住宅ですので、「豪邸」だと違いますが、そこは深く考えなくて良いでしょう。

そして、マンションは土地持分が小さいですが、流動性が比較的高いため、新築から一定の年数までは価値の下落が緩やかです。

比率で管理し頭金は33%設定する

結果として、戸建と同じように建物と土地を1:2だと擬制して、頭金は33%入れれば、オーバーローンにはなりづらいです。

つまり、戸建てでもマンションでも、概ね1/3程度の頭金を入れることが、オーバーローン対策しての条件です。

まとめ:住宅ローン戦略のキモはオーバーローン対策

オーバーローン対策は、減価しない土地にのみ住宅ローンを設定する。

したがって、建物部分は頭金で賄う。

マンションの場合、比率で管理し33%の頭金とする。

万が一、自宅を手放したとしてもローン残債が消える設計が、ローン不安をなくします。

【あわせて読みたい記事】

住宅(持ち家)は住宅費を抑える『資産』|株や預金とは違う価値を検証【基礎編①】

「税制優遇を味方につける住宅戦略−控除・贈与・相続まで」【基礎編②】

老後の家はいつ買うか?賃貸リスク・住宅寿命から見る住宅戦略【基礎編③】

住宅ローン破綻を避けるには「オーバーローン対策」が鉄則|戦略的住宅購入【基礎編④】

共働き夫婦こそ単独ローンを選ぶべき理由|ペアローンの落とし穴とは?

頭金なしで住宅を買ってはいけない理由|ローン破綻の回避策とは