相続税対策としては、財産を現金で持っているより不動産で持っている方が有利です。

相続税評価額

相続税を計算する上では、土地等は「相続税評価額」で評価をします。

現金の場合、手持ちの現金の額がそのまま「相続税評価額」になりますが、土地等の場合には購入する時等に使う「実勢時価」よりも「相続税評価額」の方が安くなります。

相続税は「相続税評価額」に対して課税されるから、現金よりも不動産等で財産を所有している方が相続税がかかる金額は少なくなり、相続税の節税につながります。

(参考)土地の値段は一物四価

相続税の節税を考えるなら現金よりも不動産で

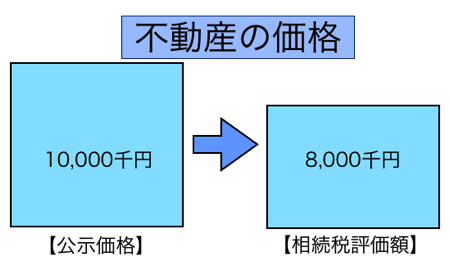

現金を10,000千円持っていたとして、公示価格(≒時価)10,000千円の土地を買うと、相続税評価額は大体8割程度になるといわれていますので、約8,000千円の評価額になり差額の2,000千円分にかかる相続税が節税になります。

また、土地等の場合には「小規模宅地の特例」といって、土地の評価額を減額出来る特例を使える場合もあります。

土地等はお金に換えにくいので

相続税対策として、現金や預金を土地等の不動産に変えて所有しておくのは有効な方法の一つであることは上記で説明した通りです。

その一方でリスクは無いのでしょうか?

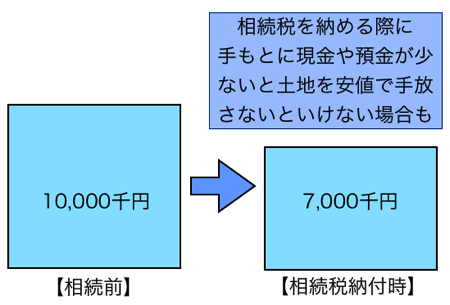

リスクとしては、「不動産はお金に換えにくい」ということです。相続税を支払う際に手もとに現金が少なくなって相続税が支払えないために不動産を手放すということも考えられます。

その際に、高値で買った不動産を泣く泣く安値で手放さざるを得ないといったことも考えられます。

ですから、相続対策は一つに特化するのではなくて複数の方法を採用することでリスクを軽減させることが肝要でしょう。