固定資産を買うと同時に、据付費や試運転費など、その資産を使える状態にするまでに必要な支出をします。これらについては、支払ったときに経費にするかor固定資産に加算して徐々に経費にしていくかを選びます。

付随費用とは…

長期間使用する目的で利用する資産のことを固定資産といいます。代表的なものは建物や機械、車両、備品、 土地などです。これらは、買ったらすぐに使用できる状態かといえば、そうではないものもあります。

取り付けや(据付費)、試運転が必要だったり(試運転費)、税金がかかったり(不動産取得税)します。これらを支払って、ようやく事業で使える状態になります。

このように事業に使える状態まで必要な支出を付随費用といいます。

付随費用は取得原価に加えるのが基本だが…

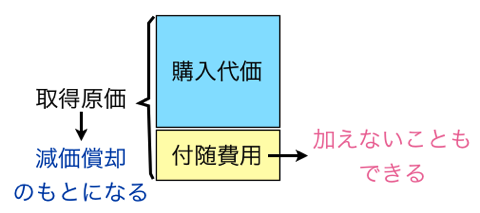

これらの付随費用は、固定資産の取得原価(減価償却の元になる価額)に加えるのが基本ですが、一定のものについては取得原価に加えなくてもよいことになってます。

取得原価に加えると、減価償却をとおして徐々に経費になります。

取得原価に加えないと、支出をした期の経費になります。

経費になる金額は変わりませんが、一発で経費にするのか徐々に経費にするのかが違います。当期が赤字であれば、徐々に費用化すれば、その分だけ赤字が減りますし、逆に当期が黒字であれば一発で経費にしたほうが利益が減るので節税につながります。

取得原価に加えなくても良い付随費用

取得原価に加えなくても良い付随費用としては次のようなものがあります。

①次のような租税公課

・不動産取得税または自動車取得税

・新増設にかかる事業所税

・登録免許税その他登記や登録のために要する費用

②建物の建設等のために行った調査、測量、設計、基本工事等でその建設計画を変更したことにより不要となったものにかかる費用

③いったん結んだ減価償却資産の取得に関する契約を解除して、他の減価償却資産を取得することにした場合に支出する違約金

④減価償却資産を取得するための借入金の利子(使用を開始するまでの期間にかかる部分)

⑤割賦販売契約などによって購入した資産の取得価額のうち、契約において購入代価と割賦期間分の利息や代金回収のための費用等が明らかに区分されている場合のその利息や費用

(参考)減価償却資産の取得価額に含めないことができる付随費用

購入時は税理士にご相談を

付随費用を一発で経費にするのか、徐々に経費にしていくのか、等の判断は難しい部分もあります。固定資産を購入する計画などがある時は、税費税理士に相談することをおススメします。

また、不動産投資などを行う場合に最初は自分で経理をやって、軌道に乗ってから税理士に頼もうと考える方もいらっしゃいますが、実は初めが肝心です。初めの段階で、付随費用を一発で経費にするのか、徐々に経費にするのかといった判断を間違えると、リカバリーが難しいです。

初めこそ、専門家を活用されることが肝心です。